华泰证券配股的背后:为啥券商一直在融资?

- 9

- 2023-01-06 09:06:06

- 541

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

华泰证券配股的背后:为啥券商一直在融资?

华尔街见闻 券业谈

当“资本杠杆率”“净稳定资金率”开始走向红线,配股成为补充净资本的最佳方案。

1.行业配股争先恐后,发生了什么事?

从2018年起,前十券商的杠杆率提升,从3.8提到2022年中的4.9。推高的原因,除了费类业务越来越附带资金需求开始资本化之外,主要是场外衍生品业务发展,推动券商重资本业务由方向性走向非方向性。

由此,券商业绩开始不随市场大波动,业绩趋稳、逐高,ROE提升,这是股东们想看到的漂亮曲线。

场外衍生品这类客需型业务的规模推高,会比较吃表——

场外衍生品业务,简单来说,是客户签了衍生品合约,交一份保证金,券商拿着这份保证金按照客户要求去交易,其中个股期权、DMA互换等业务,券商还会负债去交易,即给客户加杠杆的方式去交易。

这个方式下,场外衍生品业务带来负债积聚,包括了要还回去的客户保证金、根据合约加杠杆后的股票投资、以及对冲交易的衍生金融工具。

如果是在跨境场景下的合约,还因为境内外资金不互通,对岸的客户保证金不能拿过来用,得全额负债去交易。

2022年中前十券商客需业务负债由2018年的10%占比提升到了17%,达3.6倍,2022年H前十券商共计客需负债超万亿。——这类负债是积聚了被动性负债;相较于融资性负债到期能确定、可平滑期限分布,客需性资金与市场行情、客户行为相关,很难主动进行期限平滑。这就开始考验了券商的流动性管理能力,要一个期限相互运作的考量。

而券商是背负着一套”流动性要好”、“资金要稳定”、“风险资本准备要足”要求的监管风险指标。这就形成,这项业务拿着客户保证金其实不太占资,但也会吃表,也就是吃这些风险指标额度。而这一套指标额度围绕着净资本,吃净资本的额度,解决这个问题就是扩大净资本,必须通过权益融资。

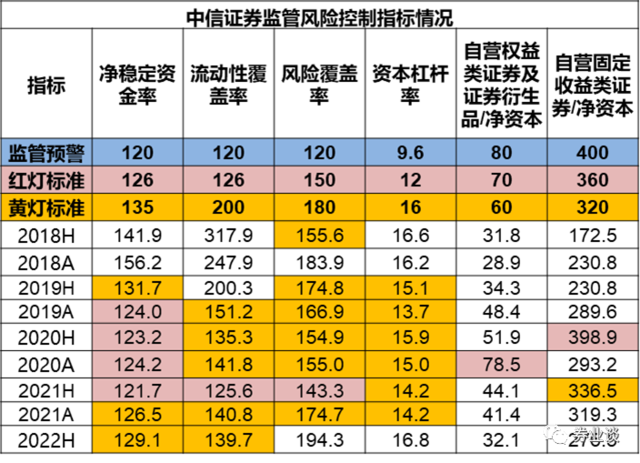

以中信证券为例,2019年下半年“净稳定资金率”基本挨着监管预警线在跑,当时中信场外存续规模为1445亿元,20年1月定增,资本补足135亿元,但是依然没有缓解。

2020年末“自营权益类证券及证券衍生品/净资本”达到78.5%,基本是挨着监管预警线,就差1.5%,当时净资本为859亿元,若按名义本金规模的20%换算这个指标,相当于只能再接64亿的名义本金合约。21年2月公告280亿配股计划,22年1月完成配股,当年指标稍微好看了一些,不用摸着红线展业了。

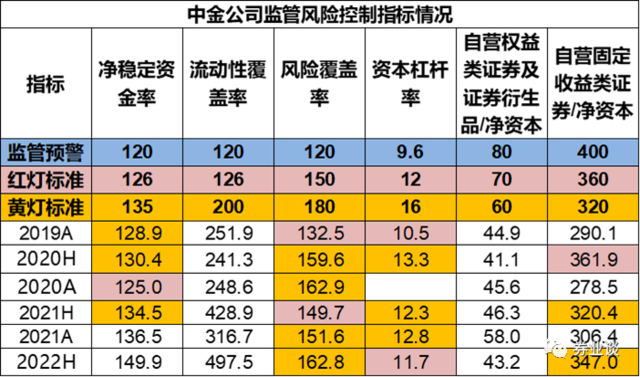

中金公司的问题相同,2019开始就是摸着红线在走了。中金公司的财务杠杆在行业内是偏高的,所以“资本杠杆率”这个指标频繁触及红线,今年上半年中金公司即便主动收缩了一些北向业务,这个指标仍慢慢走向红线,2022年9月抛出了配股计划。

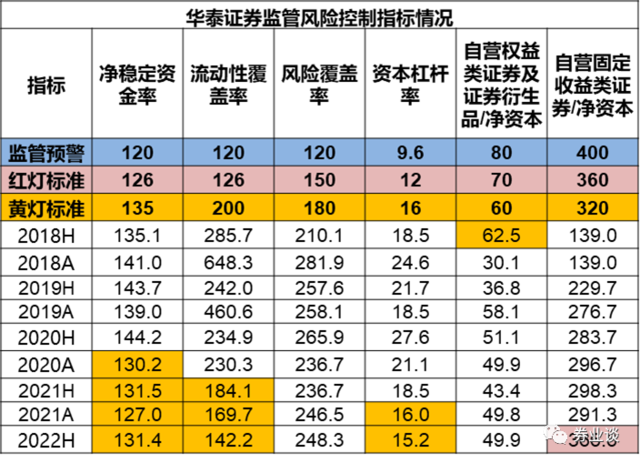

华泰证券也开始走向红线,“资本杠杆率”“净稳定资金率”持续走低。由于华泰的场外规模处于市场前二前三的水平,把市场增速放在他们身上去预测,表很快就触及红线,“净资本最多维持几个月”,也就带来了这次的配股。

券商经营,对监管风险是深深烙在心里的,并牢牢刻在行为模式里,避免一切吃监管函。即便只有一个指标快触及,无法短期自砍调节业务,能用外力自主解决问题,便会毫不犹豫。

2.为什么2022年权益融资越来越普遍?

这要看什么类型的业务更吃额度,简单来说,股票投资吃表更厉害,指数投资吃表相对轻,业务结构在转向吃表重的业务。一是,因为2022年贴水收敛,雪球业务(指数投资为主)敞口增加,不敢多发了,新增规模大幅下降。

为了维序业务,个股期权(挂钩个股)相对占据重要作用了,也就是更多走向占资业务,且挂钩个股吃表比重更大。

因此,普遍在一级交易商中有这类指标触发预警的隐患问题。二是,跨境业务2022年利率境内外倒挂,叠加港股下跌,香港那边的交易台出现自营仓位下跌,流动性备付增加,同时外面的利率提升,很难募集到便宜的钱,若还要继续展业,需要对国际子补充资本。

跨境规模前三的券商2022年都增加了境外投入,中信65亿港元、华泰102亿港元、中金64亿港元。有跨境资格的券商是十家头部券商。

三是,期货风险子也可以做场外业务,和母公司是竞争及互补关系,在商品上的业务有一定优势,期货本身是资本金相对偏小的主体,若持续开展这项业务也必须补足资本。

所以整体从业务发展上,各家不断在存量上累进规模,不进则退,并且更多的走向了占资、更吃表的业务,且有更多要补足资本的业务单元参与进了这个业务。

3.补充净资本为什么一定是配股?

券商补充净资本的手段很不足,权益融资有四种,公开增发、定增、可转债、配股。

公开增发面对大众增发新股,低迷行情时价格不具备优势,存在发行失败的风险。

可转债,满足负债不超过净资产的40%,华泰证券不满足这一点,且含权债券要一定时间内依据条件转换为公司股份,对于净资本短期内无法维序的券商,不会首选。

定增,发行价格不低于前20个交易日股票均价的80%,不超过股票总股本的20%。华泰证券是由于PB在1以下,不符合国有监管。

配股,向原股东按照持股比例、以低于市场价的某一特定价格配股,不超过总股本的30%,A+H上市公司必须是A+H配股,即境内外同步同价配股。前期券商定增上有没人买的情况,配股上主要是原股东上的首肯支持。

因此,在少数可选的方案中,综合考虑可行性、资金到位时间、找资金的成功率上,券商纷纷走向了配股的模式。

4.场外衍生品业务到底怎么吃表严重?

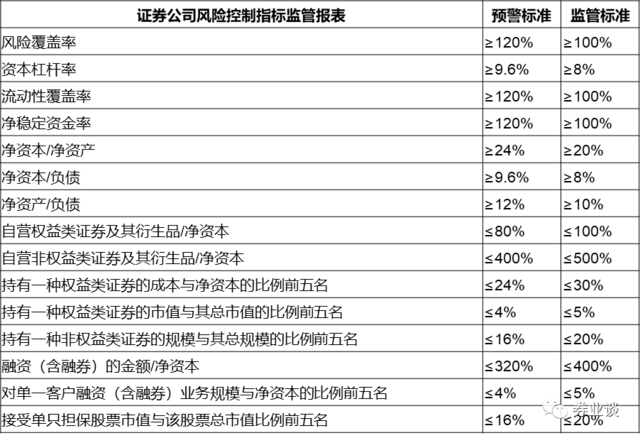

现有的监管风险控制指标体系是一套多维度的指标,目前这套指标基本把杠杆约束在6左右,同时对流动性、稳定资金、风险准备资本等各方面有一定要求。

这套指标对场外衍生品业务有存在双计的情况,比如DMA互换上,在互换的科目中算一遍,股指期货上还会计算一遍。或者说是场外端算一次,对冲端算一次,业务资本消耗会比较高,流动性覆盖率和净稳定资金率上经常承压。

可以预见的是,这套指标下,场外业务发展会跟着不停的触及预警线而放慢脚步,短期内集中度会慢慢降下来,并且行业内仍会有券商,大概率是一级交易商,接着发布配股计划。只有这套指标优化改善,才会停下配股的脚步,不然无解。

更深层次地看,随着场外业务发展,券商为机构提供交易工具,加入资本市场“机构化”的助推力中,回归本源将自营业务小作坊资金变成对客投资服务,参与到资本市场资源配置中——但资源配置的功能了,券商并没有很多“资源”让券商去配置,包括融资手段不足,资金偏贵,包括空间不足,业务空间上有上限。

还是我上篇说的那句话,“这是给券业接下来高质量发展的一个考验”。也确实要在解决了这个问题的条件下,券商在估值上的审美才会提升吧。以上。

本文来源: 券业谈,原文标题:《华泰证券配股的背后是什么?》,本文略有删减

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

上一篇:{六合彩}(夜市地摊专用灯厂家)

下一篇:{21點}(女人干净气质短句)

发表评论